伙伴們,9月的考試越來(lái)越近了,可能你們還在糾結(jié)是看書(shū)還是做題,基金君的建議是回歸課本、回顧錯(cuò)題,最后一周建議大家對(duì)重要知識(shí)點(diǎn)進(jìn)行復(fù)習(xí)。今天給大家整理的是科目二中你們可能忽視的、易混淆的30個(gè)知識(shí)點(diǎn),考前必須來(lái)記一記!基金從業(yè)核心考點(diǎn)解密>>

1.杜邦恒等式的公式

評(píng)價(jià)企業(yè)的盈利能力時(shí),我們最常用到的是凈資產(chǎn)收益率,回顧凈資產(chǎn)收益率的定義:

凈資產(chǎn)收益率 =凈利潤(rùn)/所有者權(quán)益=(凈利潤(rùn)/總資產(chǎn))×(總資產(chǎn)/所有者權(quán)益)=資產(chǎn)收益率×權(quán)益乘數(shù)

于是,我們將凈資產(chǎn)收益率分解成了資產(chǎn)收益率與權(quán)益乘數(shù)的乘積。進(jìn)一步,資產(chǎn)收益率=凈利潤(rùn)/總資產(chǎn)=(凈利潤(rùn)/銷售收入)×(銷售收入/總資產(chǎn))=銷售利潤(rùn)率×總資產(chǎn)周轉(zhuǎn)率

資產(chǎn)收益率可以分解成銷售利潤(rùn)率與總資產(chǎn)周轉(zhuǎn)率的乘積。于是我們得到著名的杜邦恒等式:凈資產(chǎn)收益率=銷售利潤(rùn)率×總資產(chǎn)周轉(zhuǎn)率×權(quán)益乘數(shù)

通過(guò)杜邦恒等式,我們可以看到一家企業(yè)的盈利能力綜合取決于企業(yè)的銷售利潤(rùn)率、使用資產(chǎn)的效率和企業(yè)的財(cái)務(wù)杠桿。

2.現(xiàn)值與貼現(xiàn)

(1) 現(xiàn)值

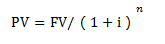

現(xiàn)在值即現(xiàn)值,是指將來(lái)貨幣金額的現(xiàn)在價(jià)值。俗稱“本金”。通常記作PV。由終值的一般計(jì)算

公式轉(zhuǎn)換為求PV,得一次性支付的現(xiàn)值計(jì)算公式為:

(2)貼現(xiàn)

將未來(lái)某時(shí)點(diǎn)資金的價(jià)值折算為現(xiàn)在時(shí)點(diǎn)的價(jià)值稱為貼現(xiàn)。因此,在現(xiàn)值計(jì)算中,利率i也被稱為貼現(xiàn)率。

3.債券的種類

按發(fā)行主體分:政府債券、金融債券、公司債券

按償還期限分:短期債券、中期債券、長(zhǎng)期債券

按債券持有人收益方式分:固定利率債券、浮動(dòng)利率債券、累進(jìn)利率債券、免稅債券

按計(jì)息與付息方式分:息票債券與貼現(xiàn)債券

按嵌入的條款分:可贖回債券、可回售債券、可轉(zhuǎn)換債券、通貨膨脹聯(lián)結(jié)債券、結(jié)構(gòu)化債券

按交易方式分:

(1)銀行間債券交易市場(chǎng)的交易品種:現(xiàn)券交易、質(zhì)押式回購(gòu)、買斷式回購(gòu)、遠(yuǎn)期交易、債券借貸;

(2)交易所債券市場(chǎng)的交易品種:現(xiàn)券交易、質(zhì)押式回購(gòu)、融資融券:

(3)商業(yè)銀行柜臺(tái)市場(chǎng)的交易品種:現(xiàn)券交易

4.債券當(dāng)期收益率與到期收益率之間的關(guān)系

(1)債券市場(chǎng)價(jià)格越接近債券面值,期限越長(zhǎng),則其當(dāng)期收益率就越接近到期收益率。

(2)債券市場(chǎng)價(jià)格越偏離債券面值,期限越短,則當(dāng)期收益率就越偏離到期收益率。

但是不論當(dāng)期收益率與到期收益率近似程度如何,當(dāng)期收益率的變動(dòng)總是預(yù)示著到期收益率的同向變動(dòng)。

5.久期

麥考利久期(duration),又稱為存續(xù)期,指的是債券的平均到期時(shí)間,它是從現(xiàn)值角度度量了債券現(xiàn)金流的加權(quán)平均年限,即債券投資者收回其全部本金和利息的平均時(shí)間。

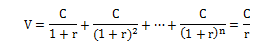

(1)單個(gè)債券久期的計(jì)算其具體計(jì)算公式如下:

式中,Dmac表示麥考利久期;PV(Ct)表示在時(shí)間t可收到現(xiàn)金流的現(xiàn)值;計(jì)算時(shí)所用的貼現(xiàn)率為市場(chǎng)上風(fēng)險(xiǎn)相同的債券的到期收益率;P表示當(dāng)前債券的市場(chǎng)價(jià)格;T表示債券到期所剩余的付息次數(shù)(包括償付本金);y為未來(lái)所有現(xiàn)金流的貼現(xiàn)率,即收益率。

(2)債券組合久期的計(jì)算

對(duì)于債券組合的久期計(jì)算,可以用組合中所有債券的久期的加權(quán)平均來(lái)計(jì)算,權(quán)重即為各個(gè)債券在組合中的比重。

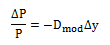

對(duì)于在到期日所有本息一筆付清的零息債券,麥考利久期等于期限。經(jīng)過(guò)數(shù)學(xué)推導(dǎo),債券價(jià)格變化與收益率的關(guān)系可以表示如下:

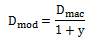

麥考利久期除以(1+y)即為修正久期(Dmod):

修正久期衡量的是市場(chǎng)利率變動(dòng)時(shí),債券價(jià)格變動(dòng)的百分比。由上面兩個(gè)公式可推出:

6.正態(tài)分布是一條光滑的“鐘型曲線”,距離均值越近的地方數(shù)值越集中,離均值越遠(yuǎn)的地方數(shù)值越稀疏。正態(tài)分布的分位數(shù)可用來(lái)評(píng)估投資或資產(chǎn)收益限度或風(fēng)險(xiǎn)容忍度。

7.與均值相比,中位數(shù)的評(píng)價(jià)結(jié)果更合理和貼近實(shí)際。我們經(jīng)常用中位數(shù)作為評(píng)價(jià)基金經(jīng)理業(yè)績(jī)的基準(zhǔn)。

8.股票風(fēng)險(xiǎn)的內(nèi)涵是預(yù)期收益的不確定性。永久性是指股票所載權(quán)利的有效性始終不變。

9.可轉(zhuǎn)換債券的特征:

(1)含有轉(zhuǎn)股權(quán)的特殊債券;

(2)有雙重選擇權(quán)。

10.權(quán)益類證券的收益率一般高于固定收益類證券,股票投資者對(duì)風(fēng)險(xiǎn)更高的公司出價(jià)更低,要求的期望收益率更高。