易錯題分為兩種類別:第一種是命題老師故意挖坑,讓你忽略幾個關(guān)鍵詞或是遺漏一些情況。如果是這種題目,我們要做到仔細審題,全面思考。第二種是知識掌握得不牢固,看書的時候囫圇吞棗,導致看到選項覺得都對。如果是這種情況,需要重聽精講班,夯實基礎(chǔ)。初級會計考試的易錯題多屬于第二種情況。

1、單位以承包、承租、掛靠方式經(jīng)營的,承包人、承租人、掛靠人(以下稱承包人)以發(fā)包人、出租人、被掛靠人(以下稱發(fā)包人)名義對外經(jīng)營并由發(fā)包人承擔相關(guān)法律責任的,以該發(fā)包人為納稅人。否則,以承包人為納稅人。

【注意】發(fā)包人承擔相關(guān)法律責任+以其名義對外經(jīng)營,則發(fā)包人為納稅人。

2、資管產(chǎn)品運營過程中發(fā)生的增值稅應(yīng)稅銷售行為,以資管產(chǎn)品管理人為增值稅納稅人。

【注意】以資管產(chǎn)品管理人為增值稅納稅人,而不是以所有人。

3、小規(guī)模納稅人實行簡易征稅,且一般不使用增值稅專票。

【注意】小規(guī)模納稅人不是絕對不使用專票。【小規(guī)模納稅人(其他個人除外)發(fā)生增值稅應(yīng)稅行為,需要開具增值稅專用發(fā)票的,可以自愿使用增值稅發(fā)票管理系統(tǒng)自行開具,但銷售其取得的不動產(chǎn),需要開具增值稅專用發(fā)票的,應(yīng)當按照有關(guān)規(guī)定向稅務(wù)機關(guān)申請代開。】

4、出租車公司向使用本公司自有出租車的出租車司機收取的管理費用,按陸路運輸繳稅。

【注意】即以交通運輸服務(wù)該稅目繳稅,而非租賃服務(wù)。

5、無運輸工具承運業(yè)務(wù),按交通運輸服務(wù)繳稅。

【注意】雖是無運輸工具承運,但也以交通運輸服務(wù)繳稅,而非租賃服務(wù)。

6、“修繕服務(wù)”用于不動產(chǎn);“修理服務(wù)”用于動產(chǎn)。

【注意】修繕服務(wù)的對象:建筑物、構(gòu)筑物。

7、融資性售后回租屬于金融服務(wù)——貸款服務(wù);融資性租賃屬于租賃服務(wù)。

【注意】雖都是融資性質(zhì),但融資性租賃目前仍屬于租賃服務(wù)。

8、以貨幣資金投資收取的固定利潤or保底利潤,按照貸款服務(wù)繳納增值稅。

【注意】是對“固定”、“保底”的部分征稅,而不包括風險部分。

9、物流輔助服務(wù)包括裝卸搬運服務(wù)、倉儲服務(wù)和收派服務(wù)等。

【注意】倉儲服務(wù)和收派服務(wù)不屬于郵政服務(wù);裝卸搬運服務(wù)屬于物流輔助服務(wù),但貨運服務(wù)屬于交通運輸服務(wù)。

10、車輛停放服務(wù)、道路通行服務(wù)(包括過路費、過橋費、過閘費等)等按不動產(chǎn)經(jīng)營租賃服務(wù)繳。

【注意】而不是以“交通運輸服務(wù)”繳稅。

11、視同銷售行為(節(jié)選常考的五點)

| 自產(chǎn)、委托加工 | 集體福利or個人消費 |

| 自產(chǎn)、委托加工或者購進 | 投(投資)、分(分配)、送(無償贈送) |

【注意】集體福利or個人消費不包括購進,這兩項的進項稅做“進項稅額轉(zhuǎn)出”處理。

【真題再現(xiàn)】

(2014年多選題)根據(jù)增值稅法律制度的規(guī)定,下列各項中,應(yīng)視同銷售貨物

繳納增值稅的有( )。

A、將購進貨物分配給股東

B、將購進貨物用于集體福利

C、將購進貨物無償贈送給其他單位

D、將購進貨物投資給其他單位

12、以舊換新的銷售額通常是按新貨物的售價。

【注意】對金銀:按賣方實際收取的價款,即銷售額=新舊差價+損耗費。

【真題再現(xiàn)】

(2016年判斷題)納稅人采取以舊換新方式銷售金銀首飾,應(yīng)按照其實際收取的不含增值稅的全部價款征收增值稅。( )

13、以折扣方式銷售,若銷售額和折扣額在同一張發(fā)票上,則以折扣后的銷售額為準。

【注意】要銷售額和折扣額在同一張發(fā)票上才可以;若不在一張發(fā)票上,則按銷售價格,不得減折扣額。

【真題再現(xiàn)】

(2019年單選題)洗衣機生產(chǎn)企業(yè)是增值稅一般納稅人,2019年1月向某商場銷售1000臺A型洗衣機,出廠不含增值稅單價為3500元/臺,由于商場采購量大,給予其9%的折扣。并將銷售額和折扣額在同一張發(fā)票的金額欄分別注明。已知增值稅稅率為13%。A洗衣機生產(chǎn)企業(yè)當月該筆業(yè)務(wù)增值稅銷項稅額的下列計算列式中。正確的是( )

A、3500×1000×13%

B、3500×1000×(1-9%)×13%

C、3500×1000×(1-9%)÷(1+13%)×13%

D、3500×1000÷(1+13%)×13%

14、包裝物押金是含稅收入,并入銷售前需價稅分離;包裝物租金屬于價外費用,隨同貨款一并計算。

【注意】押金≠租金,一定要區(qū)分開來。

【真題再現(xiàn)】

(2019年單選題)甲企業(yè)為增值稅一般納稅人,2018年8月銷售空調(diào)取得含增值稅價款626.4萬元,另收取包裝物押金5.8萬元,約定3個月內(nèi)返還;當月確認逾期不予退還的包裝物押金為11.6萬元。已知增值稅稅率為13%,計算甲企業(yè)當月上述業(yè)務(wù)增值稅銷項稅額的下列算式中,正確的是( )

A、(626.4+5.8+11.6)×13%

B、(626.4+11.6)÷(1+13%)×13%

C、(626.4+5.8+11.6)÷(1+13%)×13%

D、(626.4+11.6)×13%

15、自2018年1月1日起,納稅人租入固定資產(chǎn)、不動產(chǎn), 既用于一般計稅方法計稅項目,又用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的,其進項稅額準予從銷項稅額中全額抵扣。

【注意】兼用于:可以全額抵扣;專用于:不得抵扣。

16、自2019年4月1日起,增值稅一般納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進項稅額不再分2年抵扣。此前按照規(guī)定尚未抵扣完畢的待抵扣進項稅額,可自2019年4月稅款所屬期起從銷項稅額中抵扣 。

【注意】關(guān)注2019.4.1這個時間點。屬于新增、新變內(nèi)容,可考性非常高。

17、免增值稅項目:外國政府、國際組織無償援助的進口物資和設(shè)備。

【注意】是政府、組織無償援助的,不包括外國企業(yè)。

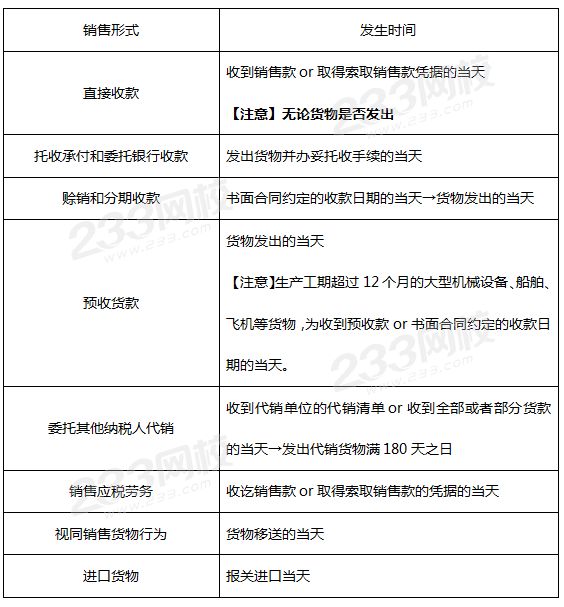

18、納稅義務(wù)發(fā)生時間

【真題再現(xiàn)】

(2015年單選題)根據(jù)增值稅法律制度的規(guī)定,下列關(guān)于增值稅納稅義務(wù)發(fā)生時間的表述中,不正確的是( )。

A、納稅人采取直接收款方式銷售貨物,為貨物發(fā)出的當天

B、納稅人銷售應(yīng)稅勞務(wù),為提供勞務(wù)同時收訖銷售款或者取得索取銷售款憑據(jù)的當天

C、納稅人采取委托銀行收款方式銷售貨物,為發(fā)出貨物并辦妥托收手續(xù)的當天

D、納稅人進口貨物,為報關(guān)進口的當天

值得關(guān)注的是,其實很多易錯題就藏在歷年真題里。精做一套真題,抵得上做三套模擬題,所以一定要動筆、勤做真題,并認真聽老師的解題思路。